注文書ファクタリング会社一覧

注文書ファクタリングのサービスを提供している会社はまだまだ少なく、代表的な会社としては以下の5業者があげられます。

| 業者名 | おすすめ度 |

|---|---|

| ビートレーディング | |

| GMO BtoB早払い | |

| トップマネジメント | |

| ベストペイ | |

| NEXTSTYLE |

一社ずつ、その特徴を簡単に解説します。

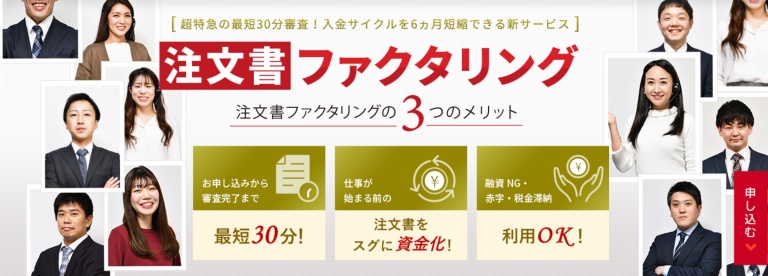

ビートレーディング

| 会社名 | ビートレーディング |

|---|---|

| 利用可能金額 | 大口も可能(相談無料) |

| 手数料 | 2%〜 |

| 資金化スピード | 最短即日 |

| 審査難度 | 融資NG・赤字・税金滞納でもOK 個人事業主も利用可能 |

| 必要書類 | ・注文書(発注書) ・通帳3ヶ月分(表紙付き) ・本査定申込書 |

| 対応拠点 | 東京・大阪・仙台・福岡 |

ビートレーディングはファクタリング業界では最も有名な会社です。

注文書ファクタリングも業界ではビートレーディングが一番乗りで始めたサービスです。

サービスを開始した当時は日本経済新聞でも取り上げられています。

日本経済新聞:「中小資金繰りに新手法 売掛債権、受注時に買い取り」

ビートレーディングの注文書ファクタリングは「受注書・注文書・納品書」のいずれかがあれば利用可能。

正直、注文書ファクタリングはまだ出始めのサービスなので手数料などの条件面は他の会社と大して変わりません。

そこに大きな違いがないので、ビートレーディングのような知名度・実績が圧倒的な業者を選ぶのが一番おすすめです。

GMO BtoB早払い

| 会社名 | GMOペイメントゲートウェイ株式会社 ※東証一部上場 |

|---|---|

| 利用可能金額 | 100万円〜1億円まで可 |

| 手数料 | 2%〜12% |

| 資金化スピード | 最短2営業日で資金化 |

| 審査難度 | 税金・社会保険未納は不可 個人事業主は利用不可 |

| 必要書類 | ・決算書(2期分) ・審査依頼書(フォーマットあり) ・請求書、見積書、発注書等 |

| 対応拠点 | 東京・大阪・福岡 |

GMO BtoB早払いは、東証一部上場企業が提供するサービスです。

手数料などの条件面は他社では真似できないほど、圧倒的に良いのが特徴。

ただし、他社と比べて「資金化スピードが若干遅い」、「審査が少々厳しい」、「個人事業主は利用できない」というデメリットがあります。

それらが大したデメリットだと思わないのであれば、間違いなく一番おすすめできるサービスです。

条件面が良いサービスなので、多少不安でも審査にチャレンジしてみる価値はあるでしょう。

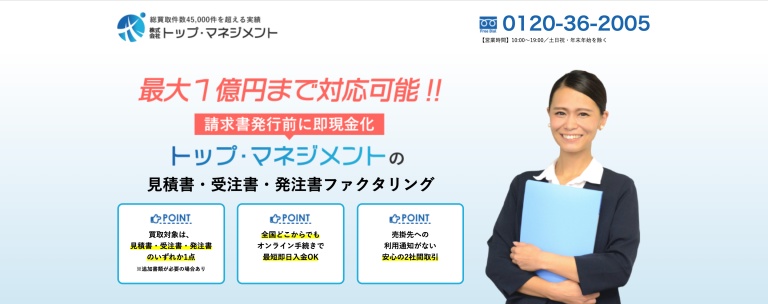

トップマネジメント

| 会社名 | 株式会社トップ・マネジメント |

|---|---|

| 利用可能金額 | 最大1億円まで可能 |

| 手数料 | 3.8%〜 |

| 資金化スピード | 最短即日で資金化 |

| 利用条件 | ・法人 ・月商500万円以上 ・設立半年以上 個人事業主は利用不可 |

| 必要書類 | ・見積書、受注書、発注書 ※追加書類が必要な可能性あり |

| 対応拠点 | 東京 |

トップマネジメントは、10年間ファクタリング業を営んでいる会社で、ビートレーディングに引けを取らない実績があります。

2021年5月21日に注文書ファクタリングをローンチしました。

トップマネジメント公式「見積書・受注書・発注書ファクタリングをローンチしました」

実績や、手数料率などの条件面は良いサービスですが、利用にあたっては以下の条件をクリアしている必要があります。

- 法人であること

- 月商500万円以上であること

- 設立から半年以上経っていること

これは注文書ファクタリングが請求書買取の通常のファクタリングよりも信頼が重要になる取引だからと言えるでしょう。

BESTPAY(ベストペイ)

| 会社名 | 株式会社アレシア |

|---|---|

| 利用可能金額 | 100万円〜3億円程度 |

| 手数料 | 5%〜 |

| 資金化スピード | 最短翌日〜3営業日で資金化 |

| 審査難度 | 依頼企業の倒産リスクがなければ基本的に利用可能 個人事業主も利用可能 |

| 必要書類 | ・注文書(発注書) ・通帳3ヶ月分(表紙付き) ・本査定申込書 |

| 対応拠点 | 東京・大阪 |

ベストペイは、通常のファクタリングサービス「ベストファクター」を運営する株式会社アレシアが提供している注文書ファクタリングのサービスです。

手数料などの条件面はビートレーディングとそこまで変わりません。それでいて、審査難度は他の会社より甘くなっています。

また、アレシアには、元銀行員などの企業内キャッシュフローに特化したスタッフが在籍しています。

そのようなノウハウを持っているため、ベストペイの審査は独自のものを実施していて、他社で審査落ちしても審査を依頼する価値があります。

NEXTSTYLE(ネクストスタイル)

※ネクストスタイルの注文書ファクタリングに関しては情報が少ないため、2者間ファクタリングの条件を参考までに記載しています。

| 会社名 | 株式会社ネクストスタイル |

|---|---|

| 利用可能金額 | 30万円~2000万円 |

| 手数料 | 1.8%〜 ※請求書買取の料率です。 |

| 資金化スピード | 最短即日で資金化 |

| 審査難度 | 赤字・債務超過・税金社会保険料の滞納 があっても利用可能 個人事業主も利用可能 |

| 必要書類 | 不明 |

| 対応拠点 | 東京・仙台・福岡 |

ネクストスタイルも他の業者と同じく、通常の請求書買取のファクタリングサービスを提供している業者です。

注文書ファクタリングも提供しているのですが、公式サイトに条件面についての記載がほとんど見られませんでした。

審査はビートレーディングやベストペイと同様、甘めかと予測できますが、条件面については直接問い合わせてみる他ありません。

続いて、以下で注文書ファクタリングと通常の請求書買取ファクタリングとの違いを改めて、詳しく解説していきます。

注文書ファクタリングと普通のファクタリングの違いは?

主な違いは以下の4つです。

- 買取る対象が違う

- 資金化できるタイミングが違う

- 手数料が違う

- 審査難度が違う

買取る対象が違う

まず言えるのは、買い取る対象の違いです。

通常のファクタリングは「請求書」を買い取るのに対し、注文書ファクタリングは「注文書」、「発注書」、「見積書」などを買い取ります。

資金化できるタイミングが違う

買い取る対象が違うため、資金化できるタイミングが異なります。

請求書を買い取る場合は、受注した仕事が完了した段階での資金化です。

一方で注文書ファクタリングの場合は、仕事を受注したタイミングで資金化をすることができるのです。

そのタイミングで資金化ができることによって、人件費や材料費など仕事にかかる費用を先に用意することができます。

つまり、「資金不足で仕事が受注できない」ということがなくなるということです。

手数料が違う

通常のファクタリングと注文書ファクタリングは手数料が違います。

業者によって変わるのでなんとも言えないところはありますが、基本的に注文書ファクタリングの方が少々高い手数料を払う必要があります。

その理由は、ファクタリング会社視点に立つと分かりやすいです。

通常のファクタリングでは、ファクタリング会社は「既に完了した仕事」の請求書を買い取ります。

それに対し、注文書ファクタリングは「これから始まる仕事」の注文書を買い取ります。

つまり、注文書ファクタリングの方が、ファクタリング会社がリスクを負う時間軸が長くなるのです。

そのため、手数料も注文書ファクタリングの方が高くなるということです。

審査難度が違う

注文書ファクタリングの方が、「ファクタリング会社がリスクを負う時間軸が長くなる」と記載しましたが、同じ理由で審査難度も厳しくなります。

ベストペイのように依頼企業の倒産リスクがなければOKという会社もありますが、基本的には通常のファクタリングより審査は厳しいと考えておいた方が良いでしょう。

以上が、通常のファクタリングと注文書ファクタリングの違いです。

改めて箇条書きにすると以下の4つでした。

- 買取る対象が違う

- 資金化できるタイミングが違う

- 手数料が違う

- 審査難度が違う

続いて、注文書ファクタリングのサービス利用時の資金化までのフローを解説していきます。

サービス利用時の資金化までのフロー

資金化までのフローはどの業者もほとんど同じで、以下のようになっています。

- 顧客企業(売掛先)から注文書を発行される

- 注文書ファクタリング業者に利用依頼をする

- ファクタリング業者と契約

- ファクタリング業者から買取金額が入金される

- 顧客企業(売掛先)に商品やサービスを提供

- 売掛金の入金日にファクタリング業者へ送金

※「GMO BtoB早払い」は少々特殊なので公式サイトをご覧ください。

審査さえ普通に通ってしまえば、かなり手続きは簡単です。

ほとんどファクタリング会社の指示通りに動くだけなので、難しいことは一切ありません。

注文書ファクタリングの注意点・デメリット

続いて、注文書ファクタリングの注意点とデメリットを解説していきます。

手数料が比較的高い

まず一番のデメリットと言えるのはこの手数料が比較的に高いことです。

受注した仕事の注文書を売却するということは、将来入ってくる売上を前借りすることになります。

それは手数料分の利益が減ってしまうことにもなってしまうのです。

利用する場合は、必要な分だけの売却にとどめ、なるべく自己資金で仕事を回した方がキャッシュフローは健全に保つことができるでしょう。

また、利用する際は複数の業者から見積もりを取る「相見積もり」を行い、一番手数料の安く、且つ信頼できる業者を選びましょう。

審査が少々厳しい

注文書ファクタリングは通常のファクタリングよりも、ファクタリング会社側が負うリスクが高いため、審査が若干厳しくなっています。

個人事業主が利用できない会社もあります。

改めて個人事業主でも利用できる審査が比較的に甘い会社(サービス)は以下の3つです。

- ビートレーディング

- ベストペイ

- ネクストスタイル

個人事業主の方は、上記3社から相見積もりを取ることをおすすめします。

売掛金の入金日に必ず送金する

注文書ファクタリングの利用フローは、注文書や見積書を買い取ってもらって終了ではありません。

顧客企業(売掛先)から入金があった後にファクタリング会社に買い取ってもらった分の売掛金を支払って終了になります。

これを忘れてしまうとファクタリング会社からの信頼を失ってしまうので注意してください。

というのも、ファクタリング会社は複数回利用し、誠実な対応を重ねることでだんだんと手数料などの条件面が緩くなる傾向があります。

もちろん何回も利用しない方が健全ではありますが、困った時の最終手段として選択肢を持っておくことは悪いことではありません。

ファクタリング会社との関係も良好に保つことをおすすめします。

怪しい業者は利用しない

当たり前ですが、契約の最中や契約以前から「何か怪しい」と感じる会社は絶対に利用してはいけません。

当ページには、実績のある会社しか載せていませんが、ファクタリング業界には顧客の足元を見て詐欺的な手数料を取る会社もあります。

そういった業者は利用しないよう注意してください。

最後に注文書ファクタリングに関するよくある質問をまとめていきます。

よくある質問まとめ

どんな注文書でも買取ってもらえるのですか?

顧客企業(売掛先)から発行される「注文書・発注書・受注書」であればどの業者でも基本的に買い取り可能です。

手数料の相場はどれくらいですか?

顧客企業(売掛先)の与信が手数料に関わってくるため、一概には言えませんが1%〜最大で20%程度でしょう。

注文書ファクタリングは登記必須ですか?

業者によって異なります。登記をしたくない場合は業者の担当者に相談してみてください。

個人事業主でも利用できますか?

利用できる業者と、できない業者があります。

利用できるのは以下の3社です。

- ビートレーディング

- ベストペイ

- ネクストスタイル

利用できない業種はありますか?

基本的に業種は問われませんが、業者によって対応していない業種もあります。

顧客企業に利用は知られませんか?

ファクタリング業社はプライバシーを重視しているので、基本的に知られることはありません。